Нынешнее правительство Украины, как сообщает журнал «Деньги», www.dengi.ua, неоднократно признавало, что ведет фискальную, а не стимулирующую политику. Бизнес на это реагирует соответствующе – ищет пути для уменьшения фискальной нагрузки. «Деньги» выяснили, какими схемами сейчас пользуются предприниматели для того, чтобы добывать наличные.

Неохотно платят налоги в Украине сразу по трем причинам. Хотя хватило бы и одной, конечно.

Первая: фантастические масштабы растаскивания бюджета. Откаты при поставках за госсредства, роскошества первых и не очень первых лиц – это лишь малый перечень «дыр», через которые утекают деньги налогоплательщиков. Кому охота финансировать воров?

Вторая причина: неразумно высокие налоги. Ставки отдельных видов налогов тут ни причем – через госбюджет и соцфонды перераспределяется более 50% ВВП. Этого ни одна нормальная экономика перенести без ущерба не может.

Третья причина – колоссальный уровень коррупционного налогообложения: бизнес платит взятки, «благотворительные взносы» и т. п. Эти деньги приходится где-то брать. Вот их и берут – и за счет вздувания цен, и за счет неуплаты официальных налогов.

Теперь пора разобраться с терминологией. Оптимизация, минимизация, уклонение от налогов – в чем разница между ними? В развитых странах «минимизаторами» и «оптимизатора -ми» называют тех, кто легальным образом использует особенности законодательства для снижения фискального давления. А вот уклонение от налогов – это уже нарушение законодательства, и, соответственно, карается по всей строгости закона. «У нас же грань между этими понятиями размыта, и налоговики стараются привлечь к ответственности всех, кто не горит желанием отдать государству последнюю рубашку. Тем не менее, я считаю нормальным оптимизировать налоги, так как не уверен, что они идут на обустройство государства, а не в карманы чиновников», – поделился с нами в приватной беседе знакомый предприниматель.

По понятным причинам большинство комментариев, как от предпринимателей, так и от экспертов (юристов и бухгалтеров) мы вынуждены давать на условиях анонимности. Открыто говорить, а тем более советовать, как оптимизировать налоги, решится далеко не каждый. Но редакция «Денег» уверена, что даже приведенные без указания авторства слова наших экспертов помогут предпринимателям сориентироваться в происходящем.

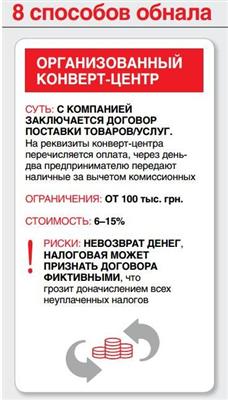

Организованные «конверты»

Самым распространенным способом обналичивания всегда считалась работа через «конверт-центры» – компании, которые регистрируются на короткий срок, зачастую – на подставных лиц. Во все времена ходили упорные слухи о том, что система «конвертов» в целом работает под «крышей» силовиков. Ведомства, как утверждают «знающие люди», всегда конкурировали за объемы и направления «обнала». Среди конечных бенефициаров дурно пахнущей системы называли тех или иных первых лиц и их родственников.

Сначала года обналичивание крупных сумм подорожало: средняя по рынку комиссия – Индекс обналичивания денег – вырос с 7,59% до 7,91% к началу мая это говорит о том, что стало больше сложностей в использовании «конвертов».

Насколько важны конкретные имена получателям «обнальных» услуг – сказать сложно. Их, скорее, интересовало два вопроса: возможные последствия для бизнеса и уровень комиссий за услуги по обналичиванию. Именно поэтому бизнес нервно встречает новости о том, что очередную группу «конвертаторов» накрыли те или иные контролирующие органы.

Ведь чуть ли не каждый день пресс-служба налоговой милиции браво рапортует о ликвидации очередного конвертационного центра. «Центры, которые прикрывают, это в основном «партизаны», работающие под контролем местных начальников. Как только руководителя соответствующей структуры меняют, сразу же начинается «отработка» всех контрагентов такого конвертационного узла», – объяснил «Деньгам» известный юрист на условиях анонимности. Другой эксперт, юрист по хозяйственным вопросам, также отметил, что «конверт-центры» сейчас делятся на официальные и неофициальные. «Официальные, само собой разумеется, контролируются властями, но они и налоги платят, у них целая система над этим работает. А неофициальные – их пытаются закрывать, чтобы все работали через официальные», – говорит эксперт.

При этом юристы предупреждают, что неважно, услугами какого «конверта» пользуется предприниматель, он все равно не застрахован от проверки налоговой и доначисления неуплаченных налогов, а также штрафов. «Но все зависит от того, как договоришься. К примеру, к нам сразу пришли и сказали – с вас 70 тыс. грн. Но путем непростых переговоров удалось скостить сумму до 30 тыс. грн. плюс установка камина в доме инспектора», – рассказывает бухгалтер небольшой компании из Броваров.

Стоимость обнала через «конверт-центры», даже с учетом возросших рисков, по сравнению с 2012 годом, выросла на 2–3 п. п. Но, как выяснилось, многое зависит от географии. «Цена зависит от региона, в котором работает «конвет-центр». Если это Донбасс, то цены самые высокие – 12–15%, если западный или центральный регионы, то 6–8,5%», – рассказала «Деньгам» директор бухгалтерской компании.

«На данный момент бизнес стремится максимально уйти от «конвертов», используя альтернативные методы», – отмечает налоговый консультант Киевского центра поддержки и развития бизнеса Александра Федак.

«Единщики» уходят в прошлое

Одним из вполне законных, но жутко раздражающих налоговую способов минимизации налогов было оформление договоров предоставления услуг с «единщиками». Но сейчас эта схема стремительно теряет популярность. Владелец компании по изготовлению кованых изделий Андрей рассказал «Деньгам», что хотел воспользоваться этой возможностью. «Но знакомые, которые пользовались такой схемой, сказали, что при проверке налоговая признала договора на услуги фиктивными, так как присутствуют все признаки трудового договора, и доначислили подоходный налог сотрудникам со штрафами. В суде отстоять правоту также не удалось», – рассказывает предприниматель.

На одном из бухгалтерских форумов мы нашли крайне интересный пост. «Недавно на семинаре в Киеве налоговики рассказывали, по каким критериям будут отбираться фирмы для проверки. В первую очередь те, у которых налоговый кредит по НДС в 10 раз больше суммы к уплате, по прибыли – фирмы с большим количеством единщиков-контрагентов и с маленькой налоговой нагрузкой», – пишет один из участников форума. Так что, как говорится, хотите попасть в поле зрения налоговой – заведите себе на фирме побольше ЧП. Конечно, многие компании продолжают использовать этот путь для оптимизации налогообложения, но в безопасности, хоть и весьма относительной, могут себя чувствовать лишь те, кто сумел наладить «теплые» отношения с местными инспекторами.

Как рассказал «Деньгам» владелец и директор столичной компании, занимающейся оптово-розничной торговлей инструментом, главное – не наглеть. «Если компания, в принципе, платит налоги, не срывает сроки, выполняет «пожелания» налоговой по авансовым платежам, то инспектор может закрыть глаза на мелкие шалости. Но если обнаглеть и использовать все возможные и невозможные схемы, вам впаяют не только все, что вы должны, но и то, что не должны. В общем, демонстративно посадят на кол, чтобы остальные боялись», – говорит предприниматель.

Кстати, в работе с «единщиками» в 2012 году произошли изменения. 1 июля 2012 года ВРУ внесла изменения в Налоговый кодекс, которые предусматривают введение дополнительных 5-й и 6-й групп плательщиков единого налога. Нас интересует именно 5-я группа, так как к 6-й относятся только юрлица, а «физики» относятся к 5-й. Пятая группа предусматривает увеличение объемов доходов, получаемых единоплательщиками таких групп, до 20 млн. грн. и ставку едино-го налога по этой группе – 5% от налога с оборота, если отдельно уплачивается НДС и 7% – если НДС включается в единый налог.

«Таким образом, через ФЛП возможно обналичивать средства до 20 млн. грн. в год, с которых будет уплачен законный единый налог по ставке 5% или 7% от полученного объема денежных средств, при этом компания сможет отнести такие операции с ФЛП себе в расходы», – говорит адвокат правовой группы «Павленко и Побережнюк» Валерия Тарасенко. Но если сумма «обнала» относительно невелика, лучше все же работать с ФЛП из 3-й группы, так как ставка налога у них ниже.

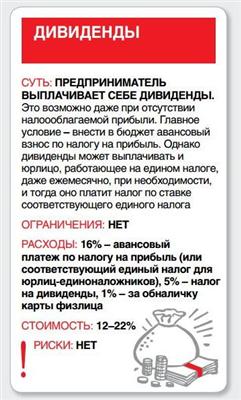

Дивиденды себе

Кроме «конвертов» и «единщиков», «Деньги» выделили еще шесть способов получения наличных, доступных почти каждому предпринимателю. Но на некоторых видах мы бы хотели остановиться более детально. Очень привлекательной сейчас является схема с выплатой дивидендов собственнику. В прошлый раз мы от нее отказались, как от несостоятельной. Так как посчитали, что выплата дивидендов невозможна без признания прибыли, а значит, и уплаты всех налогов. Но буквально через несколько дней после выхода номера «Денег» в «Вестнике налоговой службы» вышла статья о том, что дивиденды могут быть выплачены, независимо от того, есть у компании налогооблагаемая прибыль или нет.

«Причем, если раньше (до 2012 года – Авт.) дивиденды облагались налогом 15%, то сейчас ставка налога по этим выплатам – 5% Таким образом, для предприятия иногда выгоднее осуществить официальную выплату дохода учредителям в виде дивидендов, нежели обращаться к частным предпринимателям за сомнительными услугами», – отмечает Александра Федак. Правда, во всей этой схеме есть одно небольшое «но». «Эмитент корпоративных прав, принимающий решение выплачивать дивиденды своим акционерам (собственникам), начисляет и вносит в бюджет авансовый взнос по налогу на прибыль в размере ставки, определенной согласно п. 151.1 Налогового кодекса, начисленной на сумму фактически выплачиваемых дивидендов. Указанный авансовый взнос вносится в бюджет до/или одновременно с выплатой дивидендов», – говорится в статье «Вестника…».

Таким образом, заплатить налог на прибыль в случае выплаты дивидендов, все равно придется. Правда, по более низкой ставке – 16% вместо обычных 19%.

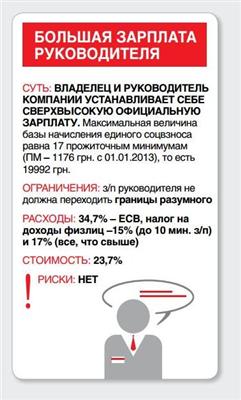

За счет сотрудников

«Многие юридические лица перешли на «обналичку» денежных средств через заработную плату сотрудников. Сотрудникам, как правило руководству, выплачиваются значительные суммы премий, которые после уплаты соответствующих налогов с фонда заработной платы остаются в распоряжении юрлица», – рассказал «Деньгам» юрист на условиях анонимности. Единственным минусом этого способа является довольно высокая стоимость обналичивания – до 24%. Но стоит иметь в виду, что в НК содержатся ограничения по поводу выплаты вознаграждений связанным лицам (выплаты должны соответствовать реально оказанным услугам по справедливой стоимости). Прямого запрета на выплату большой зарплаты или премии руководителю-собственнику компании нет. Но лучше «повысить» зарплату своему заму, чем привлекать внимание налоговой.

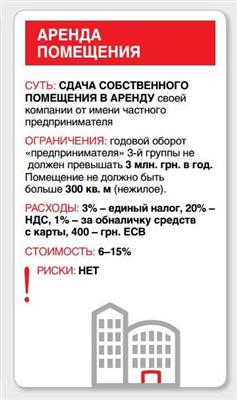

Еще один простой способ минимизировать налоговые отчисления, не привлекая сторонних лиц, – взять в аренду у сотрудников их имущество. Это могут быть телефоны, ноутбуки, автомобили и т. д. Доказать, что все это используется компанией для ведения хозяйственной деятельности, проблемы не составит. Правда, этот прием поможет избежать разве что уплаты ЕСВ, так как подоходный налог уплатить все равно придется. Ранее мы также писали о выделении разовой финансовой помощи сотрудникам. Этот способ обойдется в те же затраты, что и при варианте с арендой, но использовать его регулярно гораздо сложнее.

Интеллектуальная собственность

Еще один популярный способ – выведение денег из компании путем перечисления в качестве «платежей роялти» на физическое лицо за использование объекта интеллектуальной собственности (IP). «Но использование такого объекта IP компанией должно быть связано с ее хозяйственной деятельностью, иначе она не сможет поставить роялти в состав расходов компании», – говорит Валерия Тарасенко.

Объектами IP могут быть использование торговой марки, патента, компьютерной программы, ноу-хау и т. п. При этом все права собственности и распоряжения объектом IP должны принадлежать именно физическому лицу. «Проще всего, это использование новых торговых марок. Например, компания разработала новый продукт или сделала re-branding уже существующей продукции и разработала новый вид, логотип, форму знака. Для налоговых целей такой новый вид, логотип или форма знака должны быть зарегистрированы как торговая марка, а собственником такой новой торговой марки становится физическое лицо», – объясняет Валерия Тарасенко.

Если на роялти списываются значительные суммы, придется интеллектуальную стоимость оценить, иначе не удастся обосновать такие операции в споре с налоговой. Так что многие юристы советуют стартаперу: запускаешь свой новый проект – регистрируй ТМ лично на себя. Это и бизнес поможет защитить, и налоговому планированию в будущем поможет.

Смотря, как считать

Один из опрошенных «Деньгами» юристов подсказал нам вариант с авансовым платежом. Он состоит вот в чем: две компании заключают между собой договор, по которому одна из сторон обязуется поставить другой какую-либо продукцию или предоставить какие-либо услуги на условиях долгосрочной предоплаты. Для этого необходимо перевести большую денежную сумму в качестве аванса в счет поставляемых в будущем товаров. При этом срок выполнения обязательств в договоре может оговариваться хоть до 5 или 10 лет.

«По истечении этого срока, возможно, ни самой компании, ни его партнёра уже не будет. А доказать фиктивность заключения такого договора, а следовательно, факт обналичивания денег практически нереально», – говорит юрист. Суть этого способа в том, что если применяется метод начисления, то авансовый платеж не включается в общую сумму доходов, а значит, и не облагается налогом. Правда, минус в том, что налоговая предпочитает использовать кассовый метод, согласно которому дата возникновения налоговых обязательств определяется как дата зачисления (получения) денежных средств на банковский счет. То есть даже авансовый платеж может попасть под налогообложение.

Немножко импортер

Не можем не упомянуть и о схемах с оффшорами. Обычно выглядит это так. Предприятие заказывает у нерезидента услуги, место поставки которых в целях налогообложения считается местом регистрации поставщика-нерезидента (например, маркетинг, п.186.4 ст. 186 НКУ). Иностранная валюта приобретается на межбанковском валютном рынке,

перечисляется нерезиденту, с нерезидентом оформляется акт выполненных работ (оказанных услуг) на сумму инвойса. Указанная выплата относится предприятием на расходы, тем самым уменьшая налогооблагаемую прибыль. Наличные средства выводятся через счет нерезидента в оффшоре. Стоимость обналичивания по такой схеме – от 1 до 4 %. Оффшорная компания может использоваться «напрокат» или же принадлежать собственнику бизнеса/руководителю. «Предельная сумма для перечисления нерезиденту в пределах одного контракта на оказание услуг нерезидентом без получения акта ценовой экспертизы Госвнешинформа – 100 тыс. евро с одним нерезидентом в календарный год», – предупреждает налоговый консультант, который пожелал остаться неназванным. Для справки: ориентировочные затраты на содержание собственной оффшорной фирмы – от 1200 евро в год, чуть дороже стоит регистрация.

И напоследок совет от профессионального бухгалтера: «Если хотите платить меньше налогов, будьте готовы защищать свои показатели. Повышенное внимание уделяйте документам, оформлению операций, чтобы комар носа не подточил. Нельзя хотеть минимизировать налоги и бояться проверок. Волков бояться – в лес не ходить».

Все о едином налоге в 2013 году: классификация на группы, возможности, ограничения по работе с юрлицами, ставки налогообложения dengi.ua/clauses/111454.html

А так не выйдет

В процессе сбора информации редакция «Денег» собрала целый ворох несостоятельных схем обнала, которые либо слишком дороги, либо просто бессмысленные, хотя на первый взгляд выглядят довольно интересно. К примеру, схема начисления штрафов. Две компании заключают контракт на поставку продукции или оказание услуг, компания-поставщик контракт срывает, за что вторая компания начисляет ей баснословные штрафы. И все было бы хорошо, если бы штрафные санкции выплачивались только после налогообложения. Да и компания, которая получает по договору штраф, должна заплатить за него налог на прибыль. Еще одна заманчивая идея – выдача возвратной финпомощи сотрудникам. Если она была возвращена в течение 365 дней, то она не облагается подоходным налогом и не декларируется. На бухгалтерских форумах эта идея активно обсуждается, ведь, раздав сотрудникам матпомощь на срок до года, можно спокойно уменьшить базу налогообложения. Предлагается из года в год гонять эти суммы по балансу, «возвращая» деньги компании на один день, а потом снова «раздавая» сотрудникам. Но стоит отметить, что схема эта разовая (ну не сможет предприниматель ежемесячно до бесконечности наращивать выдачу матпомощи) и временная (рано или поздно деньги на баланс должны вернуться).