В 2020 год банки вошли с прибылью и надеждами. На что надеются? На то, что снижение ставок не подкосит доходы, так как усилит спрос на кредиты. Тем более, что правительство запускает программы, стимулирующие бизнес-кредитование. Вот только если не случится форс-мажор – спровоцированный эпидемией COVID19 глобальный экономический кризис. Из-за него НБУ может вернуться к политике дорогих денег. Так что с банками, они к кризису готовы?

В 2019 году банки получили все возможности для развития своего, собственно, банковского дела – кредитования. Однако воспользовались этими возможностями далеко не все. Но даже несмотря на тот факт, что кредитный портфель по системе снизился за год на 5,33% – до 562,28 млрд. грн., сам год прошел для банков весьма успешно.

Читай также: НБУ продал за полчаса 150 млн долларов

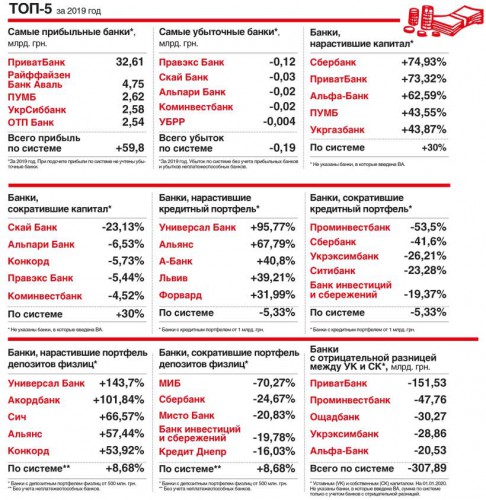

Прежде всего, за 2019 год сильно выросла прибыльность банков – они заработали, по данным НБУ, 59,8 млрд. грн. (без учета убыточных). В то время как убытки получили всего шесть банков на очень скромную сумму – 189,9 млн. грн. В числе причин такой небывалой прибыльности – рост чистых процентных и комиссионных доходов банков, а также доходы от торговых операций госбанков, в том числе от валютной переоценки. Также повлияло сокращение отчислений в резервы. “60 млрд. грн. прибыль банковского сектора в 2019 году по предварительным данным. Почти в три раза больше, чем годом ранее. Новый исторический рекорд“, – отметила замглавы НБУ Екатерина Рожкова. По ее словам, в основе прибыльности сектора – не сверхприбыли госбанков от ОВГЗ. “Это – реальная прибыль банковского сектора. Если посмотреть на процентный доход госбанков, то инвестированные ОВГЗ – это всего лишь 12%“, – добавила Рожкова. К слову, за 2019 год вложения банков в гособлигации уменьшились на 11,6% – до 334,3 млрд. грн. Самый высокий объем ОВГЗ остается в госбанках – 80% всего объема ОВГЗ, по данным НБУ, – в ПриватБанке, Ощадбанке, Укргазбанке и Укрэксимбанке.

По словам Екатерины Рожковой, основные факторы роста прибыли банков – высокая операционная эффективность и низкие отчисления в резервы, которые уменьшились вдвое по сравнению с 2018 годом – с 24 млрд. грн. до 12 млрд. грн. На следующие годы в Нацбанке прогнозируют не столь высокую прибыльность банков. «Всегда будут такие высокие прибыли? Нет, благодаря замедлению инфляции процентные ставки будут снижаться, а значит, снизится и процентная маржа банков. Кроме того, стремительное развитие технологий и небанковского сектора, стандарты раскрытия информации потребителям будут способствовать усилению конкуренции и потребуют от банков более взвешенного подхода к формированию цены на продукты», – вот такие перспективы от НБУ.

Хорошая новость и в том, что доля проблемных кредитов в банках снижается: за 2019 год объем неработающих кредитов юрлиц в банках снизился на 2% – до 53,83%, или 456,07 млрд. грн. Активно идет сокращение суммы проблемных долгов розничных клиентов: объем неработающих кредитов физлиц за 12 месяцев 2019 года снизился на 11,93% – до 73,07 млрд. грн., что составляет 34,11% портфеля.

Читай также: Всемирный банк выделит 12 млрд долл на борьбу с коронавирусом

И все же новые кредиты пока не перекрывают погашение старых, то есть общий портфель кредитов юрлиц в 2019 году сократился на 12,5% – до 419,7 млрд. грн. Банки делали ставку на развитие потребительского, а не бизнес-кредитования: за 12 месяцев 2019 года объем потребительских займов в банках увеличился на 25,12% – до 142,65 млрд. грн. Но это не компенсировало сокращение портфеля бизнес-кредитов.

Ликвидность банков позволяла им в течение 2019 года постепенно снижать ставки по вкладам, а в четвертом квартале этот процесс ускорился. Многие удерживали ставки на уровне 15–17% годовых в течение всего года, вплоть до момента, когда НБУ снизил учетную до 13,5% (с 13 декабря), а затем – до 11% (с 31 января 2020-го). В целом, объем средств физлиц в банках за 12 месяцев 2019 года вырос на 8,38% – до 552,6 млрд. грн.

Что происходит в банках уже в новом финансовом году, и какими могут быть риски для банковского сектора в 2020 году?

- Новые правила

В 2020 году банки работают в обновленных условиях – НБУ постепенно ужесточает требования, вводит новые нормативы. Например, постановлением от 24 декабря 2019 года НБУ ввел коэффициент чистого стабильного финансирования – NSFR (вступит в действие с 2021 года). Главная цель NSFR – способствовать снижению одного из системных рисков для финансовой стабильности, связанного с короткой срочностью фондирования банков, сбалансировать активы и пассивы банков по срокам погашения, создать для банков стимулы к привлечению депозитов на длительные сроки и уменьшить зависимость от краткосрочного финансирования.

Читай также: Банки поменяли условия срочных депозитов в гривне

NSFR определяет минимальный уровень ликвидности банка на горизонте один год и рассчитывается как соотношение объема имеющегося стабильного финансирования к объему необходимого стабильного финансирования. Банки должны будут соблюдать норматив NSFR в целом по всем валютам, а также обеспечивать постоянный расчет и мониторинг NSFR отдельно в национальной валюте и группе иностранных валют. Начальное значение и переходный период для внедрения NSFR в Украине будут определены по результатам тестовых расчетов, которые будут осуществляться ежемесячно с августа и до конца 2020 года. Согласно нормам ЕС и Базельским рекомендациям, минимальное значение NSFR для банков должно составлять не менее 100%. С начала 2021 NSFR станет в Украине обязательным к исполнению.

НБУ также повысил с первого первого декабря 2019-го минимальное значение коэффициента покрытия ликвидностью (LCR) во всех валютах и в иностранной валюте с 90% до 100%. Минимальный уровень 100% будет сохраняться и в дальнейшем. Постановлением от 19 февраля 2020 года № 21 НБУ уточнил требования к выполнению норматива LCR в иностранной валюте для банков, соотношение обязательств которых в иностранной валюте ко всем обязательствам составляет менее 5%. Такие банки и дальше будут рассчитывать LCR в иностранной валюте с целью надзора, однако без обязательства поддерживать его на уровне 100%. По мнению Нацбанка, такой подход уменьшит регуляторные нагрузки на банки, которые не работают с иностранной валютой.

28 ноября 2019 года НБУ принял постановление № 141, которое обязывает банки раскрывать подробную информацию о стоимости своих продуктов на их официальных сайтах и в рекламе. Изначально новые требования вступали в действие со 2 марта 2020 года, но постановлением от 11 февраля 2020 года № 18 НБУ продлил банкам срок на адаптацию. Новые требования к банкам заработают со 2 июня 2020. Ключевое изменение – на сайтах должна появиться достоверная, правдивая, актуальная и достаточная по объему информация об услугах, их полной стоимости для потребителя, условия получения и риски. Это позволит потребителю принимать действительно взвешенные финансовые решения.

Читай также: В Украине прибыль банков выросла на 22%

С целью защиты потребителей финуслуг было принято также постановление от 16 января 2020 года № 8. В нем подход НБУ, согласно которому банки будут рассчитывать стоимость потребительского кредита. Теперь к стоимости потребительского кредита, в зависимости от его вида и при наличии дополнительных и сопутствующих услуг третьих лиц, банки будут включать стоимость страховых и налоговых платежей, сборов на обязательное государственное пенсионное страхование, стоимость услуг нотариусов, платежи за услуги государственных регистраторов, оценщиков и др. Цель – раскрытие информации о полной стоимости потребительских кредитов, чтобы потребители финансовых услуг понимали все свои расходы на получение и обслуживание таких кредитов.

В 2020 году НБУ продолжает менять правила в рамках своей стратегии валютной либерализации. Постановлением 6 февраля 2020 года № 16 от НБУ расширил возможности иностранных банков по купле-продаже иностранной валюты за гривну. Теперь иностранные банки смогут не только заключать договоры купли-продажи иностранной валюты за гривну с любыми украинскими банками (независимо от того, в каком банке открыт гривневый корреспондентский счет), но и проводить такие операции между собой через корреспондентские счета в украинских банках. В Нацбанке говорят, что этот шаг будет способствовать дальнейшему росту конкуренции и ликвидности на межбанковском валютном рынке.

Вот только на пороге – глобальный кризис. Что может предпринять НБУ для замедления курсовых колебаний? Нам видятся три основные меры, перечисляем в порядке снижения вероятности их применения:

- повышение учетной ставки;

- введение ограничений на межбановском валютном рынке, включая усиленный мониторинг ВЭД-контрактов;

- введение ограничений на капитальные операции (инвестирование за рубеж, репатриация прибыли, пр.).

Как будут банки к ним адаптироваться – вполне понятно, достаточно вспомнить опыт 2014–2016 гг.

- Заработать миллиард

Прибыль банков без учета убыточных по первому полугодию – 59,8 млрд. грн. Если по результатам 9 месяцев 2019 года убытки убыточных были на уровне 1,3 млрд. грн., то по итогам 12 месяцев (на 01.01.2020) – всего 189,9 млн. грн. Почему? Тут все просто. Самый убыточный Укрсоцбанк (за три квартала убыток 1,09 млрд. грн.) наконец-то завершил процесс слияния с Альфа-Банком. И ушел из отчетности (да и вообще покинул рынок).

Читай также: В НБУ изучают возможность выпуска е-гривны

Убыточными по итогам 13 месяцев 2019 были: Правэкс-Банк (-121,5 млн. грн.), Скай Банк (-27,5 млн. грн.), Альпари Банк (-18,4 млн. грн.), Коминвестбанк (-17,9 млн. грн.), УБРР (-4,4 млн. грн.) и Мисто Банк (-110 тыс. грн.). В то же время, российские Проминвестбанк и Сбербанк по итогам года вышли в прибыль – 270,2 млн. и 271,9 млн. грн. соответственно. Этому способствовало сжатие кредитного портфеля, параллельно которому снизилась и активность банков на депозитном рынке. Причем, если Сбербанк уменьшил портфель вкладов физлиц на 24,4% до 4,23 млрд. грн., то Проминвестбанк подошел к вопросу основательно – из 3,16 млрд. грн. на начало 2019 года к 01.01.2020 на счетах физлиц осталось символических 25,3 млн. грн.

Прибыль по итогам 2019 года получили все остальные банки (за вычетом шести убыточных). Лидером по количеству полученной прибыли после налогообложения по итогам года стал государственный ПриватБанк – 32,6 млрд. грн. Также большую прибыль за 2019 год получили Райффайзен Банк Аваль (4,75 млрд. грн.), ПУМБ (2,62 млрд. грн.), УкрСиббанк (2,58 млрд. грн.), ОТП Банк (2,54 млр. грн.), Ситибанк (2,21 млрд. грн.), Креди Агриколь Банк (1,73 млрд. грн.), Альфа-Банк (1,59 млрд. грн.), Укргазбанк (1,3 млрд. грн.) и Укрэксимбанк (1 млрд. грн.). Суммарно на указанные десять банков приходится 88,4% всей прибыли прибыльных банков.

В 2020 году банки могут получать прибыль за счет выдачи новых займов и обслуживания прежних, однако комиссионный и процентный доходы будут ниже из-за роста конкуренции (например, комиссия за выдачу кредита уже во многих банках снижена с 1,5–2% до 0,5% суммы кредита). К тому же, снижение ставок по кредитам (об этом далее) будет влиять на уровень дохода и, соответственно, прибыли.

- Бизнесу – на оборот

Кредиты бизнесу банки в 2019 году выдавали пусть не слишком дешевые, но очень настойчиво.Тренд усилится в 2020 году: многие крупные и средние банки будут улучшать условия программ для МСБ. Речь идет как о потенциальном снижении ставок на 1,5–3,5 п. п., так и о требованиях к финансовым показателям и к залогам. И, конечно, подстегнет кредитование ряд правительственных программ по субсидированию низких ставок.

А что по итогам 2019 года? Традиционно лидировали по выдаче бизнес-займов госбанки и банки иностранных групп. Но в лидерах по общему росту в денежном выражении всего кредитного портфеля – банки, которые были активны в розничном кредитовании. По итогам 2019 года, нарастил общий кредитный портфель ПриватБанк (+9,01 млрд. грн.), Альфа-Банк (+6,79 млрд. грн.), ПУМБ (+5,64 млрд. грн.), Универсал Банк (+4,76 млрд. грн.), ОТП Банк (+3,43 млрд. грн.), Кредобанк (+2,06 млрд. грн.). Активный в автокредитовании Креди Агриколь Банк за год получил рост кредитного портфеля на 1,54 млрд. грн. (кредиты физлицам – 1,02 млрд. грн.), а откровенно беззалогово-розничный А-Банк – на 1,42 млрд. грн. (из них 1,22 млрд. грн. – это потребкредиты).

Читай также: Приватбанк снизил ставки по ипотечным кредитам

Практически все банки, нарастившие кредитный портфель, сделали это за счет розничного кредитования. Но есть и такие, кто увеличил портфель кредитов бизнесу. Их всего 12. Наиболее существенный рост объема новых кредитов бизнесу по итогам 2019 года – в ПУМБе (+2,29 млрд. грн.), ОТП Банке (+1,94 млрд. грн.), ПриватБанке (+1,84 млрд. грн.), банке “Альян“ (+0,96 млрд. грн.), Кредобанке (+0,72 млрд. грн.), МТБ Банке (+0,54 млрд. грн.) и Кредит Агриколь Банке (+0,49 млрд. грн.). Программы, благодаря которым банкам удалось увеличить объем выданных займов, – это агрокредиты, кредиты на оборотный капитал, а также займы на покупку транспорта и техники.

Лидерами по сокращению объема кредитов бизнеса по итогам третьего квартала стали Укрэксимбанк (-19 млрд. грн.), Сбербанк (-8,06 млрд. грн.), Укргазбанк (-6,4 млрд. грн.), УкрСиббанк (-5,14 млрд. грн.), Проминвестбанк (-4,7 млрд. грн.) и Ощадбанк (-4,52 млрд. грн.). На 1,21 млрд. грн. просел портфель кредитов юрлицам в Райффайзен Банке Аваль, и на 1,66 млрд. грн. – в Ситибанке. Это все говорит о том, что ряд иностранных банков ведут крайне осторожную политику в кредитовании бизнеса в Украине, а некоторые медленными темпами нового кредитования пытаются ограничить потребность в резервах (считай, заработать больше прибыли акционерам). То же касается и госбанков, которые концентрируются на поддержке крупных госкомпаний и активно продвигают потребительские кредитные программы, тогда как малый бизнес для них пока остается темной лошадкой (сектором с высоким уровнем кредитного риска).

А что с кредитами физлицам? Там все очень даже хорошо. Практически все крупные и средние универсальные и розничные банки нарастили портфели таких займов в 2019 году, и, конечно, останавливаться пока никто не планирует – высокомаржинальное, выгодное потребкредитование необходимо банкам для роста процентного и комиссионного доходов. По итогам 2019 года в лидерах по приросту портфелей кредитов граждан в денежном выражении Альфа-Банк (+7,26 млрд. грн.), ПриватБанк (+7,17 млрд. грн.), Универсал Банк (+4,63 млрд. грн.), ПУМБ (+3,35 млрд. грн.), Ощадбанк (+2,15 млрд. грн.), ОТП Банк (+1,5 млрд. грн.), Райффайзен Банк Аваль (+1,5 млрд. грн.) и Кредобанк (+1,34 млрд. грн.).

Читай также: Какие банки пройдут стресс-тестирование в 2020

Ключевые программы для физлиц – это кэш-кредиты и кредитные карты, также в 2019 году ряд банков проявили активность в автокредитовании, усилено внимание банков и к ипотечному кредитованию. В 2020 году крупные и средние банки будут также делать ставку на беззалоговое кредитование, при этом возможно усиление конкуренции в автокредитовании (появление новых игроков) и в ипотеке. Ставки в 2020 году по беззалоговым займам могут быть немного снижены (до средних 42–54% годовых), а по автокредитам и ипотеке ставки будут снижаться, в основном, в партнерских программах (с дилерами и застройщиками). В стандартных автокредитных программах ставки могут быть снижены на 1,5–2 п. п., а в ипотеке – на 1–1,5 п. п. Отчасти снижение ставок может быть связано с монетарной политикой (снижением учетной ставки), влияние будут оказывать и такие факторы, как ставки по депозитам (стоимость пассивов) и конкуренция.

- Несут гривну

По данным НБУ, за 12 месяцев 2019 года объем средств физлиц в банках вырос на 42,7 млрд. грн. – до 552,6 млрд. грн. Объем вкладов в гривне год вырос на 17,6% – до 314,8 млрд. грн. Увеличился и портфель депозитов в иностранной валюте (несмотря на резвое снижение ставок до уровня 1,5–3% годовых) – на 14,7%, до 10,05 млрд. долл.

По итогам 2019 года лидерами по привлечению средств населения стали те банки, которые предлагали ставки чуть выше средних, делали акцент на работу со всеми группами розничных клиентов, популяризировали карточные продукты (интернет-банкинг и приложения) и развивали зарплатные проекты. В итоге за 2019 год нарастить портфель средств физлиц более остальных (в денежном эквиваленте) удалось Универсал Банку (+0,94 млрд. грн.), ПУМБу (+0,25 млрд. грн.), Идея Банку (+0,17 млрд. грн.), А-Банку (+0,19 млрд. грн.), Правэкс Банку (+0,11 млрд. грн.).

По итогам 2019 года, отток средств физлиц был всего в восьми банках: МИБе (-2,02 млрд. грн.), Сбербанке (-1,38 млрд. грн.), Банке Кредит Днепр (-0,63 млрд. грн.), Укрэксимбанке (-0,41 млрд. грн.), Банке инвестиций и сбережений (-0,34 млрд. грн.), Индустриалбанке (-0,22 млрд. грн.), Мегабанке (-0,19 млрд. грн.) и Мисто Банке (-0,17 млрд. грн.). Потеря средств физлиц банком МИБ связана с выведением из него сбережений крупных частных клиентов – Петром Порошенко и его партнерами. В Сбербанке отток вкладов связан с планомерным снижением банком как объема активов, так и объема вкладов граждан.

Ставки по вкладам физлиц за 2019 год снизились на 3–6 п. п., до средних 11–15% годовых в гривне и 0,5–3% годовых – в иностранной валюте. В 2020 году ожидается дальнейшее снижение депозитных ставок, возможно уменьшение доходности депозитов в гривне до 7–11% годовых, а в долларах – до 0,25–2% годовых. Банки будут не только снижать доходность, но и постепенно выводить новые продукты для физлиц, которые могут быть связаны с фондовым рынком, драгметаллами, управлением депозитным портфелем, государственными ценными бумагами. Хотя в 2020 году таких инноваций будет совсем немного.

Читай также: В Днепре банкиры оформляли кредиты на граждан без их ведома

- Россиян “уходят“

В Украине все еще работает два банка, акционеры которых – это российские госбанки. И вывести эти банки с рынка пока не представляется возможным (разве что они сами примут такое решение). В чем же дело? Весь 2019 год идут суды по акциям Проминвестбанка, которые были арестованы в рамках выполнения обеспечения иска Арбитражного суда Гааги по взысканию с РФ компенсаций за активы в Крыму в пользу компаний, связанных с Игорем Коломойским. Планировалось продать акции на бирже ПФТС. Но акционер (российский ВЭБ) подал в Арбитражный институт Торговой палаты Стокгольма иск к Украине, затем Печерский суд запретил продавать акции ПИБа. Дело дошло до Верховного Суда, который 6 ноября снял запрет на принудительную продажу акций Проминвестбанка. Однако и это не помогло Игорю Коломойскому продать Проминвестбанк.

Суды-то продолжаются. Из совсем свежего: Окружной административный суд Киева решением от 11 февраля 2020 года частично удовлетворил иск Проминвестбанка к отделу принудительного исполнения решений департамента Государственной исполнительной службы (ГИС) по делу № 640/2905/20 и запретил проведение аукциона по продаже 97,7726% акций ПИБа, который должен был состояться в тот же день (11 февраля, стартовая цена – 266,05 млн. грн.).

Иная история – со стабильно работающим (и нарастившим капитал в 2019 году на 75% – до 8,4 млрд. грн.) Сбербанком. Арест на акции Сбербанка Украина был наложен по иску компаний, связанных с Игорем Коломойским, но 10 октября 2019 года Хозсуд Киева удовлетворил иск Сбербанка России о снятии ареста с акций его дочернего банка в Украине. Потом компании Игоря Коломойского пытались оспорить это решение через апелляцию в Северный апелляционный хозсуд Киева, но тот рассматривать ее не стал.

Читай также: ТОП-5 самых прибыльных банков Украины в 2019 году

В 2019 году Сбербанк активно искал покупателя на свои украинские активы, однако в ноябре 2019 года в Сбербанке России сообщили, что прекратили поиск покупателя до момента снятия с банка санкций. “Сейчас этот актив под такими ограничениями, что вести с кем-то переговоры по продаже невозможно“, – отметил первый зампред правления Сбербанка (РФ) Лев Хасис. А что украинская дочка? Скрупулезнейше исполняет все нормативы и требования Нацбанка, ведет крайне взвешенную кредитную политику и ждет лучших времен.

- Кто продается?

В 2019 году на банковском рынке было отмечено несколько важных перестановок. Первое – появилась информация, что бизнесмен Александр Ярославский (группа DCH) покупает Банк Кредит Днепр у Виктора Пинчука. В конце 2019 года стороны якобы достигли соглашения, а компании Ярославского начали проводить детальное изучение качества активов этого банка. Пока сообщения от АМКУ о согласии на сделку опубликовано не было. Александр Ярославский планомерно усиливает свой финансовый блок – в 2017 году купил крупную страховую компанию “ИНГО Украина“. Напомним, что в свое время Ярославский и его компаньоны очень выгодно продали свои доли в УкрСиббанке французской группе PNB Paribas.

Другая сделка по приобретению банка новым акционером уже одобрена АМКУ и НБУ. Getin Holding 20 декабря 2019 года заключил соглашение при условии выполнения ряда требований о продаже 100% акций Идея Банка и 100% ООО “Нью Финанс Сервис“ (НФС, Киев) группе в составе Dragon Capital Investments Limited (Кипр), Dragon Capital New Ukraine Fund L. P. (Джерси) и физическому лицу. Фактическим владельцем банка стал Томаш Фиала, купивший у польского холдинга банк за эквивалент 1,368 млрд. грн. Кроме Фиалы, акционером банка станет гражданин Чехии Иван Свитек, ранее возглавлявший украинский Альфа-Банк (с февраля 2017-го по октябрь 2019 года). Он намерен приобрести 12,0719% акций Идея Банка в рамках сделки по продаже контрольного пакета банка польским Getin Holding украинской инвесткомпании “Драгон Капитал“.

Некоторые банки в 2020 году будут также в процессе поиска новых акционеров или же начнут выставлять на продажу миноритарные пакеты для привлечения капитала в банк. Не исключены и новые слияния. Пока банки на волне прибыли, грех не воспользоваться моментом, чтобы получить неплохую цену за то, что еще пару лет назад стоило мизерных денег (а некоторые банки и вовсе почти ничего не стоили).

А что с госбанками? Намерения их приватизировать озвучиваются регулярно. После национализации ПриватБанка государство контролирует более половины банковского рынка Украины. И с этим надо что-то делать, так как такая ситуация неприемлема. Приватизация ранее национализированного Привата, очевидно, подвисла в воздухе до завершения судебных тяжб с его экс-акционерами. Ощадбанк готовят к приватизации очень неспешно. Укрэксимбанк – тоже.

Читай также: Эксперт о махинациях банкиров: “Нужно заставить людей читать документы“

А вот Укргазбанк стремительно модернизирует корпоративное управление, расширяет свой сектор, нацеленный на обслуживание МСБ и физлиц, то есть трансформируется в активно растущий универсальный банк. И постепенно готовится к приходу частных акционеров. В ноябре 2019 года Министерство финансов одобрило соглашение Укргазбанка с IFC (Международная финансовая корпорация) о предоставлении тому пятилетнего займа на 30 млн. евро с возможностью конвертации его в долю в акционерном капитале финучреждения в размере до 20%. При этом нельзя сказать, что это произошло внезапно – еще в ноябре 2017 Минфин Украины договорился о сотрудничестве с IFC в рамках проекта о приватизации Укргазбанка. Подписанный тогда меморандум о сотрудничестве также предусматривал возможность вхождения IFC в капитал банка для поддержания его последующей продажи крупным частным инвесторам. Предполагалось, что такое вхождение будет осуществлено в 2018 году, однако затем его отложили на более поздние сроки, без уточнения дат.

- Как мы считали

Для рейтинга использована отчетность банков на 01.01.2020, опубликованная НБУ в разделе “Статистика“ (“Згруповані балансові залишки“). В рейтинг вошли банки с активами свыше 15 млрд. грн. и депозитами физлиц более 1 млрд. грн. Поскольку объем депозитов физлиц в Проминвестбанке сократился до 25,3 млн. грн., банк не вошел в рейтинг. При оценке Сбербанка были учтены репутационные и иные риски, связанные с судебными разбирательствами.

Банковская отчетность не всегда не отражает реальную ситуацию финансового здоровья банка, поэтому количество финансовых показателей в нашем рейтинге было сокращено до минимума – оставлены самые острые. Мы убрали из расчетов финансовый результат, скорректированный на отчисления в резервы, отнесенный к пассивам. Также не учитывались прирост/сокращение регулятивного капитала и норматив адекватности регулятивного капитала. По нашему мнению, все эти показатели сегодня не отражают реальное финансовое состояние банка.

Читай также: Ипотечный офис Укргазбанка уже выдал украинцам почти 500 сертификатов на сумму 272, 7 млн грн

Поэтому мы уделили внимание следующим параметрам:

- Отношение средств физлиц к собственному капиталу. Чем больше это соотношение, тем меньше шансов, что банк сможет самостоятельно рассчитаться с вкладчиками. Весовой коэффициент 0,2.

- Надежность (репутация) акционера. Практика показывает, что самыми заботливыми собственниками банков являются европейские банковские группы и государство. Именно они готовы в нужный момент поддержать свой банк, влив дополнительную порцию капитала. Наличие в акционерах финансовых групп и/или физлиц, подвергаемых санкциям и/или уголовным преследованиям, – негативный фактор. Весовой коэффициент 0,4.

- Проблемы с выплатой вкладов. Наличие жалоб на сложности с выплатой вкладов является хоть и несколько субъективным, но вполне внятным признаком финансовых проблем у банка. Весовой коэффициент 0,2.

- Ставка привлечения вкладов в гривне на 3 месяца. Показатель оценивался в связке с Украинским индексом ставок по вкладам физлиц (UIRD). Банки, привлекающие короткие гривны по цене ниже и равной UIRD 3 (3 мес. в гривне), получили высший балл (1), остальные оценивались по принципу: чем выше ставка, тем меньше балл. Завышенная доходность по коротким вкладам свидетельствует о проблемах с ликвидностью у финучреждения. Весовой коэффициент 0,2.