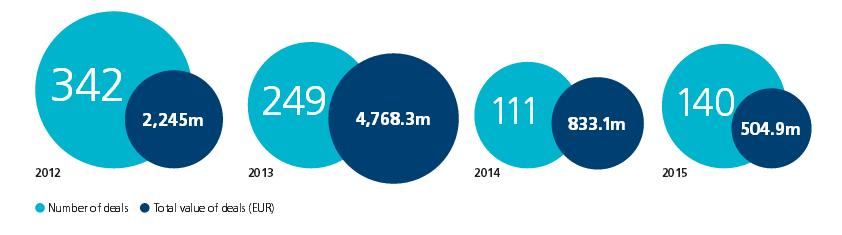

В прошлом году рынок M&A в Украине сократился до 504 млн евро, свидетельствуют данные отчета британской исследовательской компании EMIS, которая ежегодно анализирует слияния-поглощения во многих странах мира. Согласно данным исследования, в 2015 году в Украине было заключено около 140 сделок, что на 29 (19,8%) меньше, чем годом ранее. Можно отметить, что в 2014-м сделки были крупнее - привлечено 833,1 млн евро против 504 млн евро в 2015-м.

Самыми интересными для инвесторов были финансовый сектор и телеком-рынок. Доля телеком- и IT в общем объеме сделок составила 57%, отмечают исследователи. В этом секторе произошли два крупных M&A. Американская Snapchat Inс купила за 132,7 млн евро украинский стартап Looksery Inc. - разработчика фотоприложения для смартфонов. Еще 89 млн евро телеком-сектор положил в копилку за счет того, что турецкая Turkcell A S докупила 44% акций компании Астелит (ТМ Life:).

Читайте также Место под солнцем: насколько конкурентной будет Украина в 2020-м

Топ-10 сделок по версии EMIS выглядят так.

При этом оценку стоимости некоторых сделок EMIS проводил самостоятельно.

Читайте также Кто и зачем покупал банки в Украине: основные сделки 2015-го

В Ernst & Young Украина по запросу ЛІГА.net выделили 12 крупнейших сделок M&A, в которых известна сумма транзакции. Почти в половине (5) из них покупателем выступает украинский инвестор (по данным консалтинговой компании специализирующейся на M&A S&P Capital IQ).

Читайте также Кто держит украинскую экономику на дне экономических свобод

Бизнес по-украински

Сейчас в Украине распространены пакетные сделки - например, доля в акционерном капитале в обмен на финансирование (например, кредит на пополнение оборотного капитала или другие нужды), рассказал ЛІГА.net руководитель отдела корпоративных финансов и M&A компании E&Y в Украине Владислав Остапенко. По его словам, такие сделки являются менее рискованными для инвесторов, поскольку подобные вложения обеспечивают гарантированный доход или обеспечение, или же доля рассматривается как механизм гарантирования возврата предоставленных заемных средств.

Дмитрий Ануфриев, партнер компании Deloitte, говорит, что большинство новых инвесторов настроены на небольшие сделки - $10-40 млн. "Это обусловлено не только экономическими факторами, но и внутренней политикой компаний по управлению рисками", - поясняет он.

Читайте также Операция Doing Business: какое место заслуживает Украина

По мнению Остапенко, основная причина уменьшения сделок - банальное падение цен на украинские активы. "Эта тенденция имеет место, но не потому что инвесторы хотят приобретать именно небольшие компании, а потому, что суммы сделок в валютном эквиваленте существенно уменьшились. К примеру, если раньше компания стоила 7 EBITDA, то сейчас и коэффициент уменьшился, и сам размер EBITDA существенно сократился из-за девальвации и общего экономического спада. Соответственно, оценка стоимости бизнеса снизилась", - поясняет он.

По мнению Ануфриева из Deloitte, в текущем году можно ожидать приток инвестиций из США, стран ЕС, Китая и Ближнего Востока, а также заморозки инвестиций или выхода инвесторов из России. "При этом динамика иностранных инвестиций не будет однонаправленной: одни инвесторы рассматривают возможность входа на украинский рынок или уже входят, а другие - выходят из него. В частности, следует ожидать продолжения выхода иностранных инвесторов из банковского и других высокорискованных секторов", - прогнозирует он.

По мнению Ануфриева, существенный интерес есть к некотором крупным госактивам, например ОПЗ. "Прозрачная и эффективная приватизация ОПЗ и ряда других крупных активов открыли бы путь к рассмотрению более крупных иностранных инвестиций", - считает он. Исследователи EMIS надеются, что отложенная на год приватизация позволит Украине привлечь новых инвесторов на сумму около 17 млрд грн.

Читайте также Doing rating: как Украину будут в топ-20 Doing Business выводить

Самыми интересными для инвесторов были финансовый сектор и телеком-рынок. Доля телеком- и IT в общем объеме сделок составила 57%, отмечают исследователи. В этом секторе произошли два крупных M&A. Американская Snapchat Inс купила за 132,7 млн евро украинский стартап Looksery Inc. - разработчика фотоприложения для смартфонов. Еще 89 млн евро телеком-сектор положил в копилку за счет того, что турецкая Turkcell A S докупила 44% акций компании Астелит (ТМ Life:).

Читайте также Место под солнцем: насколько конкурентной будет Украина в 2020-м

По числу сделок самым "живым" был финансовый рынок, на котором произошло 46% всех транзакций за прошлый год.

Топ-10 сделок по версии EMIS выглядят так.

При этом оценку стоимости некоторых сделок EMIS проводил самостоятельно.

Читайте также Кто и зачем покупал банки в Украине: основные сделки 2015-го

В Ernst & Young Украина по запросу ЛІГА.net выделили 12 крупнейших сделок M&A, в которых известна сумма транзакции. Почти в половине (5) из них покупателем выступает украинский инвестор (по данным консалтинговой компании специализирующейся на M&A S&P Capital IQ).

Читайте также Кто держит украинскую экономику на дне экономических свобод

Бизнес по-украински

Сейчас в Украине распространены пакетные сделки - например, доля в акционерном капитале в обмен на финансирование (например, кредит на пополнение оборотного капитала или другие нужды), рассказал ЛІГА.net руководитель отдела корпоративных финансов и M&A компании E&Y в Украине Владислав Остапенко. По его словам, такие сделки являются менее рискованными для инвесторов, поскольку подобные вложения обеспечивают гарантированный доход или обеспечение, или же доля рассматривается как механизм гарантирования возврата предоставленных заемных средств.

Дмитрий Ануфриев, партнер компании Deloitte, говорит, что большинство новых инвесторов настроены на небольшие сделки - $10-40 млн. "Это обусловлено не только экономическими факторами, но и внутренней политикой компаний по управлению рисками", - поясняет он.

Читайте также Операция Doing Business: какое место заслуживает Украина

По мнению Остапенко, основная причина уменьшения сделок - банальное падение цен на украинские активы. "Эта тенденция имеет место, но не потому что инвесторы хотят приобретать именно небольшие компании, а потому, что суммы сделок в валютном эквиваленте существенно уменьшились. К примеру, если раньше компания стоила 7 EBITDA, то сейчас и коэффициент уменьшился, и сам размер EBITDA существенно сократился из-за девальвации и общего экономического спада. Соответственно, оценка стоимости бизнеса снизилась", - поясняет он.

Если раньше компания стоила 7 EBITDA, то сейчас и коэффициент уменьшился, и сам размер EBITDA существенно сократился из-за девальвации и общего экономического спада

Основной тренд прошлого года - вытеснение западного капитала отечественным. Остапенко отмечает, что международных сделок стало намного меньше. "Подавляющее большинство сделок происходит внутри страны между украинскими бизнесменами. Иностранцы в основном являются продавцами бизнеса, реальных покупателей среди них достаточно мало", - говорит он. По его информации, в большинстве сделок, которые сопровождала E&Y, иностранные инвесторы выходили из Украины. 2016-й?

По мнению Ануфриева из Deloitte, в текущем году можно ожидать приток инвестиций из США, стран ЕС, Китая и Ближнего Востока, а также заморозки инвестиций или выхода инвесторов из России. "При этом динамика иностранных инвестиций не будет однонаправленной: одни инвесторы рассматривают возможность входа на украинский рынок или уже входят, а другие - выходят из него. В частности, следует ожидать продолжения выхода иностранных инвесторов из банковского и других высокорискованных секторов", - прогнозирует он.

Читайте также Инвестиции в приватизированные компании выросли на 2,3 млрд грн

Впрочем, инвестиционного бума никто не прогнозирует. "Учитывая продолжающееся политическое волнение, мы не ожидаем увеличения количества слияний и поглощений в Украине в 2016 году", - отмечается в отчете EMIS. Европейские аналитики говорят, что, несмотря на все проблемы, инвестиционный аппетит иностранных инвесторов в отношении Украины остается сильным. Они ожидают, что действия, направленные на улучшение инвестиционного климата, в том числе реформы в сельском хозяйстве, энергетическом и банковском секторах и антикоррупционные меры, положительно повлияют на M&A в будущем.

Отложенная на год приватизация позволит Украине привлечь новых инвесторов на сумму около 17 млрд грн

Наиболее привлекательными для инвесторов секторами в 2016 году будут сельское хозяйство, инфраструктура, фармацевтика, а также телекоммуникации и IT. По мнению Ануфриева, существенный интерес есть к некотором крупным госактивам, например ОПЗ. "Прозрачная и эффективная приватизация ОПЗ и ряда других крупных активов открыли бы путь к рассмотрению более крупных иностранных инвестиций", - считает он. Исследователи EMIS надеются, что отложенная на год приватизация позволит Украине привлечь новых инвесторов на сумму около 17 млрд грн.

Читайте также Doing rating: как Украину будут в топ-20 Doing Business выводить