Все больше украинцев пользуется возможностью легально инвестировать за рубежом. Покупают акции американских технологических компаний и недвижимость в Испании, паи индексных фондов и даже акции холдинговых компаний, владеющих агропредприятиями в Украине. Зачем выбирают их? Как инвестируют? Плюсы, минусы, подводные камни?

Данная статья не является рекомендацией и/или советом для инвестирования. Всю ответственность за свои действия или бездействие инвесторы несут полностью на себе

Начнем с того, что мы проанализировали те возможности, которыми пользуются обычные украинцы, принадлежащие к upper middle, то есть к обеспеченному среднему классу. Те, кто владеет серьезными бизнесами, используют более сложные и даже местами вычурные инструменты инвестирования. Их не устраивают консервативные инструменты из-за не самой высокой доходности. И еще они давно используют сложные юридические конструкции – и чтобы не переплачивать налоги, и чтобы лучше защитить свои активы от посягательств.

А что же средний класс? До недавнего времени большинство украинцев, инвестировавших за рубеж, делали это полуподпольно. Надеялись, что счета в зарубежных банках и инвесткомпаниях, иностранная недвижимость и много чего еще останутся невидимыми украинским налоговикам и силовикам. Кстати, за инвестирование без индивидуальной лицензии НБУ в те времена полагались довольно серьезные карательные меры воздействия.

Вывести подальше

И вот с 3 июля 2017 года у граждан Украины появилась возможность инвестировать за рубеж, делать взносы по договорам страхования жизни, а также размещать средства на счетах за пределами Украины с использованием электронных валютных лицензий. На основании е-лицензий физлицо могло в течение одного календарного года перечислить за границу в общей сложности до 50 000 долларов США (в эквиваленте).

А уже с начала 2019 года упростили процедуру – ввели так называемые е-лимиты: обслуживающий банк сам подает полученные от клиента документы в НБУ, получает из Нацбанка согласование е-лимита и в его рамках отправляет валюту за рубеж. Изначально лимит составлял 50 тыс. евро в эквиваленте, а с декабря 2019 года лимит подняли вдвое – до 100 тыс. евро.

По данным НБУ, за весь 2019 год украинцы получили около 8 тысяч е-лимитов и отправили всего 85 млн. евро. По данным Нацбанка, за первые 7 месяцев 2020 года уже гораздо больше получено е-лимитов и перечислено денег: 12,3 тыс. е-лимитов и отправлено около 130 млн. евро (около 152,8 млн. долл., как сообщалось). Максимальные объемы выводили в марте (эквивалент 31,6 млн. долл. и 1900 е-лимитов) и в июле (25,7 млн. долл. и 2400 е-лимитов). То есть средний перевод за рубеж составлял всего 10–15 тысяч евро. Этого недостаточно для покупки недвижимости. Но вполне хватит для того, чтобы купить несколько акций той же Tesla.

При этом нет смысла отправлять валюту сразу к объекту инвестирования, так как перевод должен быть сделан сразу после согласования е-лимита Нацбанком. А пока он согласует, хоть и делает это весьма оперативно, ситуация может измениться. И, соответственно, могут измениться планы. Поэтому самый простой выход – перевести средства прямо на свой собственный счет в иностранном банке. И потом уже с того счета отправлять валюту в нужном направлении. Кстати, и никаких лицензий на открытие зарубежного счета не требуется.

Вот только открыть счет в зарубежном банке непросто. Процедуры AML (борьба с отмыванием денег) и KYC (знай своего клиента), требования банковского комплаенса усложняют и удлиняют процесс открытия счета. Чем более развита страна, тем сложнее. Скажем, в Польше открыть проще, чем в Испании. И, тем более, проще, чем в Германии. Нужно быть готовыми показывать документы о доходах, источниках средств и т. п.

В принципе, находящуюся на зарубежном счете валюту можно использовать по своему усмотрению, и если деньги прошли банк, вопросы об их происхождении задают реже. Но все равно вопросы могут возникнуть, поэтому надо быть готовыми с документами в руках отвечать на них.

Налоговая интересуется

Отправленные за рубеж сбережения все равно останутся в поле внимания украинских налоговиков. В ежегодной декларации придется и активы указывать, и доходы, полученные от них. Не все, далеко не все декларируют все это, надеясь на то, что информация не просочится. Так оно и было до недавнего времени. Однако Украина подписывает все больше соглашений об автоматизированном обмене налоговой и финансовой информацией. И рано или поздно это все станет работать.

И если крупные инвесторы защищены сильными юридическими и финансовыми конструкциями, то представители среднего класса таких возможностей лишены. Да они и не имеют особого смысла – создание и обслуживание таких схем требует изрядных расходов, которые оправданны разве что для владельцев многомиллионных состояний.

Вот и декларируют все больше и больше. Например, даже всю жизнь проработавшие на госслужбе таможенные чиновники уже засвечивают в декларациях НАЗК и квартиры в ОАЭ, и дорогущие особняки в Италии, и много чего еще зарубежного. Акций американских компаний, правда, у них мы не обнаруживали еще в декларациях.

К слову: вскоре появится повод легализовать то, что раньше было куплено или проинвестировано за рубежом втихую. Владимир Зеленский сулит налоговые реформу и амнистию. О подготовке таких законопроектов говорит и глава профильного комитета ВР Даниил Гетманцев (см. стр. 16).

Заявленные в налоговых декларациях активы и доходы от них будут подлежать налогообложению по украинскому Налоговому кодексу – уже после налогообложения их в стране пребывания. Но не все так плохо. Если Украина заключила со страной пребывания договор об избегании двойного налогообложения (сегодня совсем немного стран, с которыми таких договоров нет), платить налоги дважды не придется.

Украинская налоговая учтет в начислении обязательств те суммы, которые были уплачены в стране пребывания. Например, если где-то в Европе уже был уплачен подоходный по ставке 15%, то в Украине с ее ставкой в 18% придется уплатить только 3%, то есть разницу. А если в стране пребывания ставка больше? Например, 20%? Тогда украинская налоговая только облизнется. Но налогоплательщику разницу, конечно же не вернут.

Но не все так просто с «дважды платить не придется». Дело в том, что украинские налоговики для подтверждения уплаты налогов «там» потребуют соответствующие документы. И не сомневайтесь, что с мокрыми печатями. Хотя ходят легенды, что принимали и электронные документы. Но это – фантастика, скорее всего.

«Когда инвестор открывает прямой счет где-то за рубежом, у него возникает одна глобальная проблема — это документы, которые он должен принести в налоговую в подтверждение своих доходов и расходов. С этими документами возникает сложность, так как мир уже давно шагнул вперед, а Налоговый кодекс Украины пока остался в каменном веке. Многие западные брокеры предоставляют документы без подписей и печатей, просто распечатки каких-то данных, что вызывает у некоторых налоговых инспекторов в Украине большие вопросы. А мы даем документы от украинского брокера непосредственно. Мы отчитываемся обо всех сделках, мы являемся налоговым агентом для такого человека», - рассказывает Александр Куликов, директор инвестиционной компании «Универ Капитал».

Украинские инвесткомпании заключают в интересах клиента-инвестора трехстороннее соглашение с зарубежной брокерской фирмой и потом, после получения доходов и/или возвращениz капитала в Украину, все документы об удержанных за рубежом налогах предоставляют здесь, на месте, и в том виде, который устраивает ГНС.

Куда вкладывать?

Вот этот вопрос самый сложный и очень индивидуальный. Когда принимают решение о том, куда и сколько вкладывать, нужно учесть массу личных обстоятельств: на какой период готовы инвестировать, какой уровень риска допускается, каковы цели инвестирования.

Наиболее популярны среди украинцев, как уже было сказано, инвестиции в приобретение недвижимости в южной Европе (от Турции и Болгарии до Испании и Португалии), в покупку акций американских компаний, многие интересуются акциями европейских компаний, которые являются материнскими структурами украинских агропредприятий. Почему так?

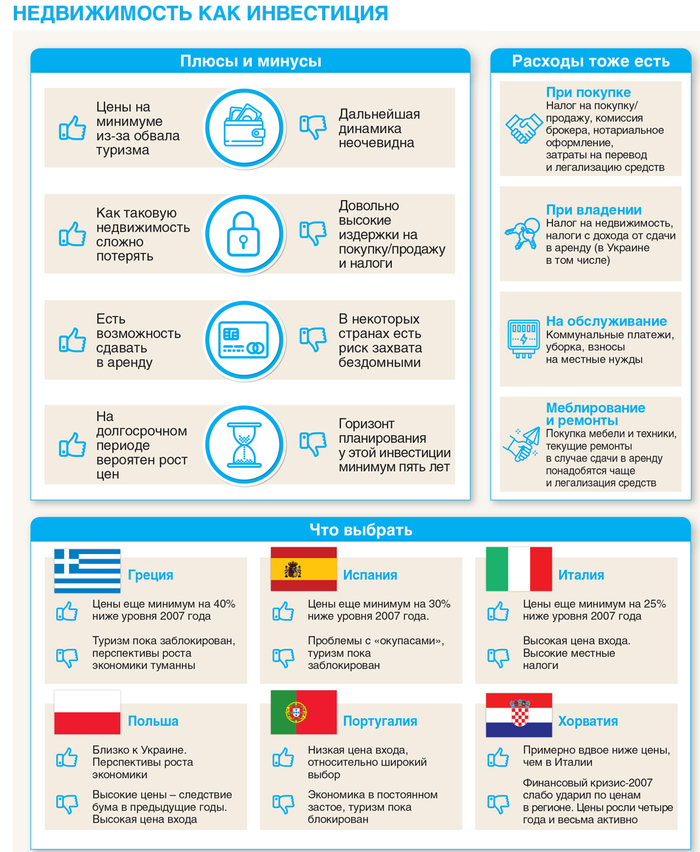

С недвижимостью все понятно – некая иллюзия того, что это нечто, которое можно подержать в руках. Возможность воспользоваться для собственного отдыха, планы на переезд после или отхода от дел или выхода на пенсию, сдача в аренду – мало ли какие резоны. Как бы там ни было, это – одно из самых популярных направлений инвестирования. Все хорошо, но на эти активы может падать цена или спрос со стороны покупателей, могут возникать сложности при продаже, как это было в Европе в 2009–2017 годы. На минуточку, почти 10 лет кряду.

Очевидно, что нельзя вкладывать в зарубежную недвижимость все сбережения. Некоторые эксперты утверждают, что в зарубежной недвижимости не стоит держать более четверти активов, если речь идет об инвестиционном портфеле представителя верхнего среднего класса. Легко прикинуть, что стоимость объекта недвижимости в южной Европе стартует от 70–100 тыс. евро. Следовательно, покупать квартиру в Испании или Хорватии есть смысл, только если вывозимые за рубеж сбережения превышают 250–300 тыс. евро в эквиваленте. Но наши соотечественники думают иначе. И для многих из них покупка приморской недвижимости – первая зарубежная инвестиция.

Акции американских компаний – это, как правило, для продвинутых. Потому что в квадратных метрах разбирается чуть больше, чем каждый, а вот в акциях – далеко не все. Соблазнов много. И много случаев, когда после длительного ралли инвесторы, наконец-то, решаются вложиться. Но тут ралли оборачивается обвалом. И что? Потери. Как бы там ни было, вкладывать в акции отдельных компаний можно, но те же эксперты рекомендуют ограничиться примерно 15–20% портфеля. Остальное? Советуют накопительные страховки жизни в надежных компаниях, акции индексных инвестиционных фондов (они равномерно инвестируют в акции, которые входят в индексную корзину, например, NASDAQ, S&P, Dow Jones). Эти инвестиционные инструменты – надолго, относительно надежны и на длинных интервалах (от 10 лет и более), дают весьма достойный доход.

А вот держать деньги на депозитах в зарубежном банке подолгу – плохая идея: ставки не просто низкие, а практически нулевые. Вклад в зарубежном банке – это временное пристанище, чтобы, к примеру, собрать сумму, необходимую для покупки недвижимости. Или хранить неприкосновенный запас денег в виде почти наличных.

В акции и другое

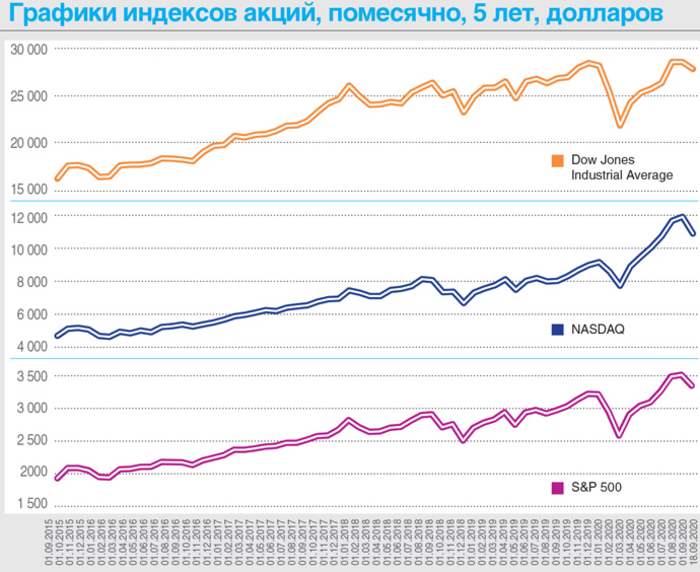

Сейчас, после февральско-мартовского обвала, американские акции быстро восстанавливаются. Буквально моментально восстановился индекс NASDAQ, в августе вернул свой февральский максимум индекс S&P 500. Еще не восстановился до февральского максимума индекс Dow Jones Industrial Average, хотя ему осталось совсем немножко. И это все благодаря колоссальным финансовым вливаниям правительства США – экономика как таковая еще очень далека от восстановления потерянных позиций.

Но по мере восстановления экономики индексы должны расти, вот только как быть с тем, что они уже подросли авансом? Как бы там ни было, а во время большой депрессии 2008 года Dow Jones Industrial Average рухнул с уровней около 14000 примерно вдвое. Но уже к 2013 году вернул все потери, а к февралю 2020 года вырос еще вдвое – до 29000 с лишним. Коронакризис обвалил этот индекс в марте в полтора раза. Но уже в сентябре практически полностью мартовские потери были компенсированы. Дальше – поле для гаданий инвесторов и аналитиков. Тем не менее, индексные фонды – неплохая идея для осторожного инвестора в акции.

«Во что инвестируют украинцы, когда выбирают зарубежные ценные бумаги? Примерно 95% таких инвестиций – это американские бумаги. Из них, наверно 50 на 50, это топ-10 американских компаний самых известных, которые на слуху, а также индексные инвестиционные фонды. А вот в фонды, вкладывающие в commodities (сырьевые товары), инвестируют редко», - рассказывает Александр Куликов из ИК «Универ Капитал».

Можно и в отдельные акции инвестировать. В какие, советов не будет – это выбор, который каждый инвестор должен сделать сам. Главное – не пытаться прыгнуть в последний вагон. В лучшем случае это закончится покупкой акций, которые исчерпали свой потенциал роста. В худшем – потерей части капитала.

Очень интересная судьба акций компаний, которые жестоко пострадали от коронавируса, – те же авиаперевозчики, отельные сети. Сейчас они демонстрируют минимальные уровни. Восстановление экономики, победа над вирусом приведут к стремительному росту туризма и бизнес-путешествий. Как следствие, возможен и рост акций. Но это неточно.

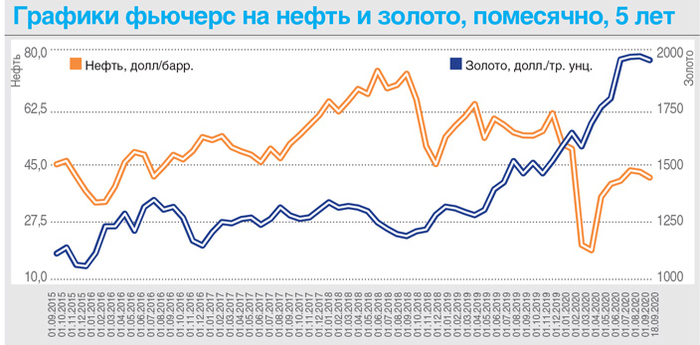

Есть еще возможности инвестировать в сырьевые фьючерсы. И вот тут надо быть очень привередливым и разборчивым. Скажем, нефть находится на минимумах из-за просадки экономики. И по мере восстановления возможен ее рост. Напротив, золото находится на исторических максимумах по той же причине – его воспринимают как товар-убежище. И есть высокие шансы, что котировки золота могут просесть. Но все это неточно. А если бы было точно, не было бы биржевой игры.

Домик у моря и свечной заводик

На европейском рынке недвижимости сложилась интересная ситуация. В 2008–2015 годы рынки недвижимости в ЕС рухнули из-за ипотечного кризиса и последующих экономических проблем. Примерно с 2015 года цены начали восстанавливаться. Особенно бодро восстановление шло в 2018–2019 годы. Но тут свалился на головы коронавирус.

Цены упали. И причина не только в тотальном экономическом охлаждении. Точечно и наиболее сильно пострадали туризм и индустрия гостеприимства в целом. Как следствие, упали цены на аренду жилья, спрос на него. Так что сейчас не менее интересный момент для покупки недвижимости в южной Европе, чем, к примеру, в 2011–2013 годы. Будут ли дальше активно отрастать цены? Не факт. Многое будет зависеть от скорости восстановления европейской экономики.

И не только от темпов восстановления ВВП в странах ЕС, но и от «новой нормальности» – вероятности, что вернет свою популярность туризм и привычка летать из Британии на Майорку на августовские каникулы или гонять по шикарным автострадам из Мюнхена и Вены в Ровинь и Сплит (Хорватия) на длинный сентябрьский уикенд.

Итого

Cash is king, говорят опытные инвесторы. Они имеют в виду, что тот, кто имеет наличные под занавес кризиса, имеет шанс дешево купить интересные активы. И вот сейчас как раз такой момент. Да, куча проблем у миллионов людей. Но кто-то получает шанс разбогатеть, и такой шанс выпадает раз в пятнадцать–двадцать лет.