Еще в начале 2020 года в банках царили оптимизм и амбициозные планы нарастить портфель ипотечных кредитов клиентов-физлиц.

Но карантин и резкое падение спроса смешали карты. Банки снизили активность – по сути, готовых выдать ипотеку прямо сейчас осталось не более шести.

Традиционно весной банки активизируют кредитование физлиц. Но не в этот раз – всему виной карантин, закрытые отделения, выросшие в разы кредитные риски. Сами граждане предпочитают не делать резких движений – не инвестировать существенные суммы, а покупка квартиры в кредит – как раз инвестиция, и немалая.

Банки тоже, в основном, присматриваются к клиентам, условия ипотечных программ с сайтов не снимают, но и выдавать займы на жилье тоже не особо рвутся. Сразу в нескольких крупных банках корреспонденту "Денег" сказали, что, такая программа действительно есть, но "она не в числе приоритетных".

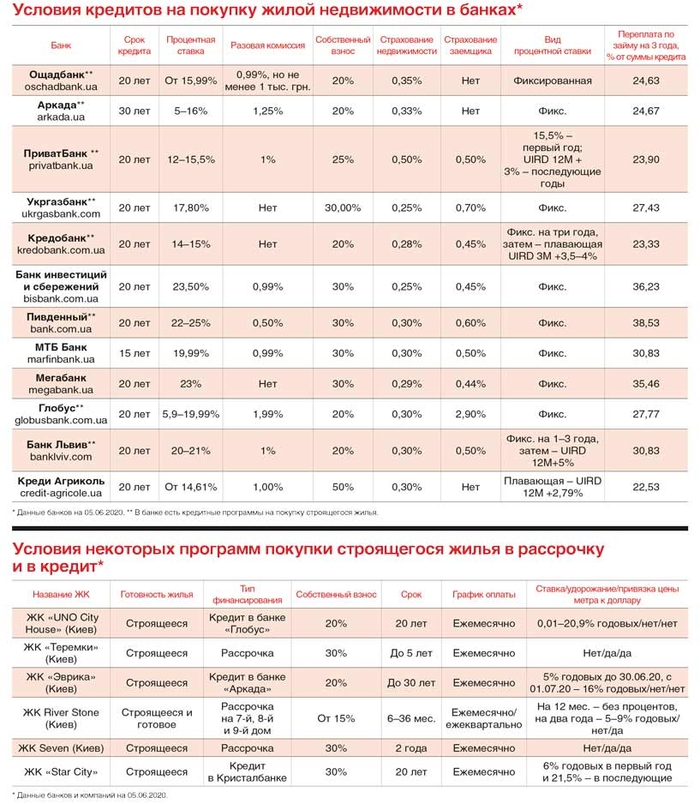

В итоге на рынке остается несколько ключевых игроков, которые продолжают предлагать ипотеку, это – Ощадбанк, Укргазбанк, Кредобанк, банк "Глобус", Кристалбанк и банк "Аркада". Практически все они предоставляют кредиты под покупки и на вторичном, и на первичном рынке. Например, на первичке они работают в связке "застройщик-банк", предлагая партнерские кредиты на строящееся жилье.

"В начале карантина у многих были пессимистичные настроения в отношении ипотечного кредитования: застройщики замораживали стройки, людей отправляли на вынужденные каникулы или сокращали, пострадали целые отрасли, а их сотрудники не получали вообще никакого дохода, поэтому некоторые банки, не понимая последствий карантина, приостанавливали или пересматривали в сторону ужесточения условия ипотечного кредитования. На сегодняшний день, уже с относительным пониманием картины, банки возвращаются на рынок ипотеки", – отметил Виталий Годун, начальник управления развития продуктов Укргазбанка.

По его словам, условия ипотечного кредитования претерпели ряд изменений.

"Как правило, все банки увеличили минимальный собственный взнос – фактически кредитуют со взносом от 30%, но сроки и ставки остались практически на прежнем уровне – на уровне до карантина", – отметил Виталий Годун.

В Кредобанке рассказали, что продолжают выдавать ипотечные кредиты (как выдают их и в Укргазбанке).

"Мы не прекращали и в дальнейшем продолжаем кредитовать на рынке ипотеки на условиях, которые действовали. Конечно же, ситуация повлияла на сам анализ кредитных заявок. Для снижения риска при оценке платежеспособности больше внимания уделяется, например, отрасли или сфере работы, в которой работает клиент", – рассказала Ольга Муха, заместитель директора департамента розничных клиентов Кредобанка. Так что с ипотекой в июне 2020 года?

Проценты растут

На готовое жилье (вторичный рынок недвижимости) кредиты в июне-2020 предлагают многие банки. Например, Ощадбанк, ПриватБанк, Укргазбанк, Кредобанк, банк "Пивденный", банк "Глобус", МТБ Банк, Мегабанк. Однако, как уже было отмечено, реальные шансы получить ипотечный кредит есть лишь в некоторых банках, тогда как в остальных это лишь "один из продуктов", часто – кредит для своих клиентов, тех, кого банк давно уже знает и по кому может безошибочно просчитать уровень риска.

Максимальный срок ипотеки не изменился – 20 лет. Хотя понятно, что никто не планирует столько выплачивать: банкиры формально растягивают срок, чтобы аппликант вписался в критерии платежеспособности, чтобы ежемесячный платеж оказался существенно меньше его официального дохода.

Минимально приемлемый собственный взнос заемщика в начале года был на уровне 20%, а сейчас у многих – 30%. Например, 30% собственный взнос в Укргазбанке, Мегабанке, Банке инвестиций и сбережений, банке "Пивденный" и МТБ Банке. В Креди Агриколь Банке взнос установлен на уровне 50%.

Ставки в марте–мае 2020 года банки тоже увеличили. Например, в Ощадбанке минимальная ставка – 15,99% годовых (в феврале – 15,5%), в Укргазбанке – 17,8% (ранее – 15,5%). До карантина в банке "Пивденном" ставка по ипотеке стартовала с 16%, а в июне 2020-го составляет 22–25% годовых. Снижена до 14,61% годовых с прежних 16,97% ставка в Креди Агриколь Банке (в связи с тем, что ставка там – плавающая, привязана к индексу по депозитам физлиц UIRD).

На ближайшие два месяца планы банков таковы: не менять условия кредитования. Лишь некоторые банки рассматривают вариант снижения ставки.

"Укргазбанк при кредитовании на приобретение жилья на вторичном рынке не только вернет ставку, но и постарается сделать ее еще меньше, нежели она была до карантина. Увеличение собственного взноса и снижение процентной ставки по ипотеке уменьшит финансовую нагрузку на клиента при обслуживании ипотеки и, соответственно, уменьшит вероятность дефолта по кредиту", – считает Виталий Годун.

При формировании кредитной ставки банки придерживаются двух принципов. Первый (самый распространенный) – ставка зафиксирована на весь срок договора. Таковы условия Ощадбанка, Укргазбанка, Мегабанка, Банка инвестиций и сбережений, банков "Глобус" и "Пивденный". Другой принцип – у банков "Львив", Кредобанка, Креди Агриколь Банка, ПриватБанка. Там ставка – плавающая, привязана к индексу депозитов физлиц UIRD плюс маржа банка (может составлять 2,8–5%).

Часто банк предлагает на первые год или два фиксированную ставку, а затем переводит условия кредита на плавающую ставку. Например, в ПриватБанке для первого года выплаты займа ставка – 15,5% годовых, а для последующих лет ставка формируется на основе индекса по вкладам на 12 месяцев плюс 3%. Для клиента плавающая ставка выгодна, если виден экономический рост с одновременной тенденцией снижения ставок по вкладам физлиц. Например, если смотреть на нынешний UIRD по вкладам на 12 месяцев, то это на 28 мая – 11,42%. При марже банка 3% итоговая ставка для клиента – 14,42% годовых.

Кроме ставки по кредиту, заемщика ожидает также целый перечень дополнительных расходов. Это – разовая комиссия за выдачу займа в размере 0,5–1,5% суммы кредита. А также страхование жизни заемщика и предмета ипотеки (обычно эти платежи входят в ежемесячные по кредиту). Страхование недвижимости – это 0,25–0,5% оценочной стоимости жилья ежегодно. А за страховку заемщика придется заплатить 0,35–0,6% остатка кредита ежегодно.

На новое – выгодно

В марте и апреле ипотечные кредиты банки выдавали редко, тогда как в мае ситуация несколько изменилась – в лучшую сторону.

"Во время карантина наблюдалось замедление строительства, некоторые объекты даже были заморожены. Поэтому многие банки сделали паузу в выдаче кредитов на приобретение жилья на первичном рынке. Однако в мае динамика деятельности наших партнеров-застройщиков, продаж и финансирования строительства возросла", – отметил Виталий Годун из Укргазбанка.

В банках говорят, что совместные программы с застройщиками постепенно обретают прежнюю популярность – количество новых кредитов растет. Катерина Лычаная, начальник управления по работе с партнерами банка "Глобус" рассказала, что введение ограничений (карантина) снизило спрос на покупку недвижимости и на первичном, и на вторичном рынке.

"Пропорционально уменьшению продаж недвижимости уменьшилось и количество кредитных сделок. Если сравнивать с февралем, то в марте количество продаж упало на 30%, а в апреле снизилось почти в пять раз, – говорит Лычаная. – За три недели мая мы, наоборот, наблюдаем положительную тенденцию – по сравнению с предыдущим месяцем количество кредитных сделок увеличилось в два раза. Также значительно увеличилось количество консультаций по продуктам ипотечного кредитования".

И все же говорить о явном росте портфелей ипотеки в банках пока преждевременно.

"При оптимистических прогнозах рынку нужно теперь от шести до девяти месяцев, чтобы выйти на докризисный уровень", – уверена Ольга Муха из Кредобанка.

Кредитуют покупку жилья в новых жилых комплексах в июне-2020 несколько банков – это ПриватБанк, Ощадбанк, Укргазбанк, Кредобанк, банк "Глобус", банк "Аркада", Кристалбанк. Обычно предлагают займы на 20 лет, а собственный взнос – 20–30%. Ставки в программах зависят от конкретного застройщика и жилого комплекса и составляют в среднем 9–17% годовых. Но есть условия, когда ставка может быть и 0,01–3% годовых, если, например, собственный взнос – выше 60%, а срок выплаты – один год.

Вообще почти во всех партнерских программах на первичке ставка зависит от суммы взноса и срока выплаты.

"Клиент может оформить кредит на 3, 5 или 20 лет. Процентная ставка зависит от условий, согласованных с партнером, первоначального взноса и срока кредита", – отметила Катерина Лычаная.

У каждого банка – свой перечень партнеров и партнерских программ. Например, банк "Аркада" предлагает кредиты на квартиры в домах, которые строят компании "Будэволюция" и "Аркада-Строительство". К сожалению, с "Аркада-Строительством" связаны скандальные истории – инвесторы заявили, что ЖК "Патриотика на озерах" не возводится – стройка заморожена, и проводили в конце мая митинги под Кабмином и КГГА. Мэр Киева Виталий Кличко обратился к правоохранительным органам – просит вмешаться в ситуацию с застройщиком.

В банке "Глобус" есть навыбор программы на покупку недвижимости в строящихся комплексах компаний "Интергал-Буд", "Виктория", Perfect Group, Novbud и других.

"Программы кредитования первичного рынка разрабатываются отдельно с каждым застройщиком. Одним из крупнейших партнеров банка является KAN Development, с которым банк сотрудничает несколько лет, успешно предоставляя кредиты в ЖК "Файна Таун"", – рассказала Валерия Малахова, директор департамента розничного бизнеса Ощадбанка.

Так как же формируется ставка в партнерских программах? Обычно ставка тем ниже, чем меньше срок погашения и чем выше сумма собственного взноса. В партнерской программе компании "Киевгорстрой" и Кристалбанка у заемщика есть несколько вариантов, и ставка может составлять как 0,01% годовых, так и 24% годовых. Например, если клиент внесет 50%, то на первые полтора года погашения ставка – 0,01% годовых, а далее – 18,9%. Если кредит оформлен вообще на один год, то при взносе 50% ставка – 5% годовых. Для клиентов с 30% взносом ставка в первый год – 6% годовых, далее – 21,5% годовых.

У банка "Глобус" в рамках сотрудничества с компанией "Фундамент" ставка составляет от 1,99% до 20,9% годовых. Здесь также банк предлагает несколько вариантов. Например, если срок кредита – три года, то ставка при взносе 60% – 4,99% годовых, а при взносе менее 30% – 11,9% годовых. Для кредита на пять лет ставка, в зависимости от размера собственного взноса, – 10,5–15% годовых. Если же срок кредита – 20 лет, то при взносе 60% первый год ставка 1,99% годовых, а затем – 20,9% годовых. При таком же сроке для тех, у кого взнос 30%, ставка для первого года – 8,5% годовых, после чего – 20,9%.

Кому таки дают

Требования к заемщикам банки не меняли в 2020 году – анализируют его финансовое состояние, кредитную историю.

"Главные требования к заемщику – отсутствие негативной кредитной истории и подтверждение платежеспособности заемщика. Доход у клиента, который планирует приобрести кредит, должен покрывать все затраты заемщика на проживание и потребительские нужды, а также обслуживание всех действующих кредитов и планируемого кредита", – отметил Виталий Годун из Укргазбанка.

Иногда банки внимательно изучают данные о доходах клиента с тем, чтобы понять, что ежемесячный платеж по кредиту не составит выше 70% подтвержденного дохода клиента. Но в некоторых банках подход к анализу заемщика упрощен.

"В банк нужно предоставить паспорт, идентификационный код и справку от партнера-застройщика о стоимости недвижимости. При сумме кредита до 700 тыс грн. документ, подтверждающий платежеспособность, не обязателен. Одно из самых важных требований для получения кредита — отсутствие негативной кредитной истории", – подчеркнула Катерина Лычаная, из банка «Глобус».

Рассрочка – без проблем

Карантин отразился и на спросе на кредиты, и в целом на уровне спроса на рынке недвижимости. В этот период многие застройщики были вынуждены закрыть свои офисы и точки продаж на карантин, хотя и продолжали активно предлагать квартиры в строящихся комплексах. Но карантин повлиял и на то, что новые клиенты не могли элементарно приехать на уже готовый объект для осмотра квартиры, а те, кто уже купил, не могли получить ключи и оформить документы.

Впрочем, в мае с ослаблением ограничений компании активизировались. Рассрочку покупателям предлагают большинство компаний. Причем, если ранее срок рассрочки был порядка 6–12 месяцев (часто ограничен периодом строительства), то сейчас большинство компаний готовы предоставить жилье в рассрочку на 2, 3 и даже 5 лет.

Предлагают рассрочку Киевгорстрой, Интергал-Буд, UDP, KAN Development и другие застройщики. Минимальный собственный взнос в рамках программ – 30%. Однако в случае с долгосрочной рассрочкой есть нюанс: это – поэтапный рост цены квадратного метра, а также индексация, связанная с изменением валютного курса (причем, только в случае девальвации, то есть если гривна падает, то цена жилья растет, но наоборот не работает). Также компании применяют процентную рассрочку – когда с определенного месяца выплаты идет начисление процентов, обычно – порядка 5–9% годовых. Важно учесть, что в квартире, купленной в рассрочку, никто не может быть зарегистрирован до момента полной выплаты, поскольку жилье до последнего момента остается в собственности у застройщика (переход права собственности происходит только после полного погашения долга).